Giá USD bán niêm yết tại các ngân hàng nửa đầu năm thường cao hơn giá mua 300 – 400 đồng/USD. Với mức giao dịch “khủng” và chênh lệch giá mua – bán tăng cao khiến các ngân hàng thu lãi lớn. Song, trong bối cảnh VND mất giá so với ngoại tệ, nó cũng có thể là “con dao hai lưỡi” với doanh nghiệp.

Giai đoạn tỷ giá biến động mạnh là thời điểm thuận lợi và là cơ hội cho các ngân hàng lướt sóng, kiếm lợi nhuận ở hoạt động kinh doanh ngoại tệ. Ảnh: TL.

Lãi lớn nghìn tỷ từ kinh doanh ngoại hối

Trong báo cáo phân tích về ngành ngân hàng công bố mới đây, Công ty Chứng khoán Rồng Việt (VDSC) đưa ra dự báo, năm 2024 tiếp tục là một năm có nhiều thách thức với ngành ngân hàng, song một số tổ chức tín dụng sẽ có sự cải thiện về tăng trưởng lợi nhuận. Theo đó, VDSC kỳ vọng, tăng trưởng lợi nhuận sau thuế trung bình của các ngân hàng trong danh sách theo dõi sẽ đạt 18% so với cùng kỳ, với thu nhập lãi tăng trưởng 19%.

Kết thúc quý 2/2024, bức tranh ngành ngân hàng dần hiện ra với tổng lợi nhuận các nhà băng trên đã tăng 14%, đạt gần 161.600 tỷ đồng. Trong tổng số 29 ngân hàng, có 22 ngân hàng ghi nhận lợi nhuận tăng trưởng dương. Trong đó, ngân hàng có mức tăng trưởng lợi nhuận nhiều nhất là BVBank với mức tăng 283% so với cùng kỳ lên 153 tỷ đồng. Tiếp đó là LPBank với khoản lãi 5.919 tỷ đồng, tăng 142% so với cùng kỳ.

Phần lớn đều ghi nhận tăng trưởng lợi nhuận so với cùng kỳ năm trước. Bên cạnh nguồn thu từ hoạt động chính tăng, thì thu nhập phí đã trở thành động lực thúc đẩy lợi nhuận của nhiều ngân hàng, với yếu tố đóng góp chính là mảng kinh doanh ngoại hối.

Điển hình, BIDV vừa công bố báo cáo tài chính hợp nhất giữa niên độ 2024 với lãi sau thuế ghi nhận gần 6.534 tỷ đồng, tăng 17,7% so với cùng kỳ năm trước, nhờ tăng mạnh các nguồn thu ngoài lãi. Đáng chú ý, hoạt động kinh doanh ngoại hối mang về cho BIDV khoản lãi thuần lên đến 1.726 tỷ đồng, tăng tới 120% so với cùng kỳ năm 2023.

ACB cũng ghi nhận khoản lãi thuần từ kinh doanh ngoại hối trong quý 2/2024 tăng hơn 30% so với cùng kỳ năm 2023 lên gần 427 tỷ đồng. Tương tự, LPBank cũng ghi nhận lãi từ kinh doanh ngoại hối cao gấp 2,3 lần…

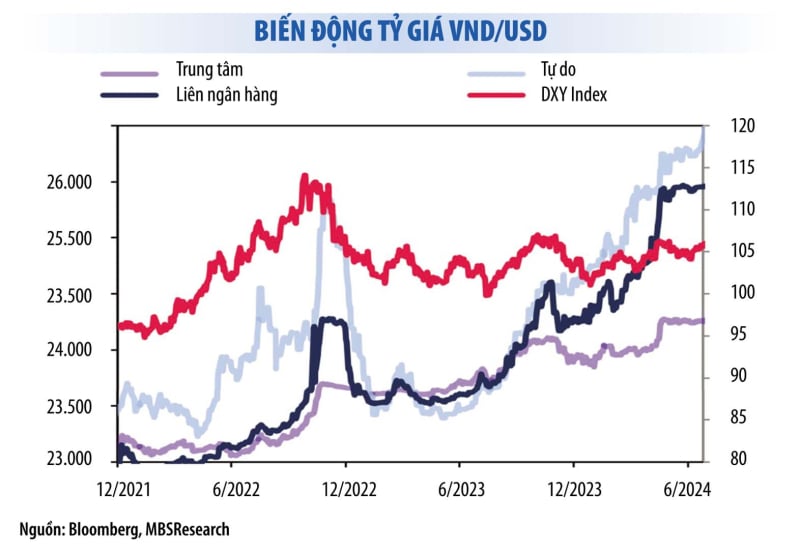

Theo Chứng khoán Vietcombank (VCBS), diễn biến này nằm trong bối cảnh thị trường ngoại hối nửa đầu năm nay chịu không ít áp lực, tiền đồng nhiều thời điểm chịu sức ép mất giá rất lớn.

Theo dữ liệu của Ngân hàng Nhà nước (NHNN), trong 6 tháng đầu năm 2024, mức mất giá của VND vào khoảng 4,4%. Trong khi đó, thu nhập từ mảng kinh doanh ngoại hối của các ngân hàng chủ yếu đến từ dịch vụ kinh doanh ngoại tệ giao ngay. Đây là hoạt động có lợi nhuận ổn định, khi nguồn thu nhập đến từ chênh lệch giữa giá mua và giá bán giao ngay luôn được duy trì ở một mức biên xác định.

Do đó, giai đoạn tỷ giá biến động mạnh là thời điểm thuận lợi và là cơ hội cho các ngân hàng “lướt sóng”, kiếm lợi nhuận ở hoạt động kinh doanh ngoại tệ. Nếu như năm trước, chênh lệch mua bán USD tại các ngân hàng niêm yết có lúc tăng lên đến 280 – 300 đồng/USD. Còn năm nay, giá bán niêm yết trong nửa đầu năm thường xuyên cao hơn giá mua 350 – 400 đồng/USD, với mức giao dịch “khổng lồ” và chênh lệch giá mua và bán tăng cao như vậy, không khó hiểu khi các ngân hàng lãi lớn ở hoạt động này.

Tỷ giá USD/VND vẫn chưa hết “nóng” trên các thị trường từ liên ngân hàng tới chợ đen khiến các doanh nghiệp sử dụng nợ vay lớn bằng USD càng thêm lo lắng. Ảnh: TL.

Vay ngoại tệ – ‘con dao hai lưỡi’ với doanh nghiệp

Các chuyên gia nhận định, từ nay đến cuối năm, mảng kinh doanh ngoại hối tại các ngân hàng được dự báo có sự phân hóa. Những ngân hàng thắng lớn thường có lợi thế về nguồn ngoại tệ dồi dào, có cơ sở khách hàng doanh nghiệp kinh doanh xuất nhập khẩu lớn cùng lượng khách hàng lớn có nhu cầu mua bán ngoại tệ.

Tuy nhiên, dù thu nhập từ mảng kinh doanh ngoại hối đang có sự tăng trưởng mạnh, nhưng vẫn phụ thuộc rất lớn vào những yếu tố bên ngoài mà ngân hàng khó kiểm soát được, như diễn biến của lãi suất, thị trường cũng như động thái của NHNN.

Ngoài ra, nhìn vào động thái NHNN cũng đã mua 6 tỷ USD để bổ sung dự trữ ngoại hối trong nửa đầu năm nay, có nhiều thời điểm giá USD mua vào của NHNN cao hơn so với giá mua vào của ngân hàng thương mại, tạo thêm một nguồn thu cho các ngân hàng, đặc biệt là nhóm Big 4.

Đánh giá về vấn đề này ông Nguyễn Minh Tuấn, CEO AFA Capital lưu ý, việc ngân hàng lãi lớn từ kinh doanh ngoại hối không phải là điều đáng vui mừng, bởi khoản lãi này sẽ bù trừ cho những khoản lỗ mà doanh nghiệp khác phải chịu khi tỷ giá biến động.

Nhìn lại thời điểm nửa cuối năm 2023, tỷ giá trở thành “nỗi ám ảnh” của doanh nghiệp vay USD ghi nhận mức cao kỷ lục khiến nhiều doanh nghiệp lỗ đậm khi đánh giá lại các khoản vay ngoại tệ. Điển hình, Tập đoàn Vingroup là doanh nghiệp có dư nợ vay ngoại tệ lớn nhất trên sàn, chiếm khoảng một nửa tổng nợ vay. Cuối quý 3/2023, tổng dư nợ vay USD của Vingroup là 56.606 tỷ đồng bao gồm 7.970 tỷ đồng dư nợ đến hạn, đây đều là các khoản vay hợp vốn.

Hay như Tập đoàn Hòa Phát, thuyết minh báo cáo tài chính soát xét bán niên quý 3/2023 cho thấy, doanh nghiệp vay nợ bằng cả VND và USD với tỷ trọng lần lượt là 78% và 22%, với dư nợ ngoại tệ khoảng 12.800 tỷ đồng. Vì vậy, ngoài việc phải chịu chi phí lãi vay, doanh nghiệp còn đối mặt với áp lực tỷ giá USD/VND liên tục leo thang khiến Hoà Phát lỗ ròng 199 tỷ từ chênh lệch tỷ giá.

“Bên cạnh nguồn vay bằng VND thì các khoản vay bằng ngoại tệ như USD, Yên Nhật… trở nên khá hấp dẫn với doanh nghiệp vì lãi suất thấp, song nó cũng có thể là “con dao hai lưỡi” trong bối cảnh VND mất giá so với ngoại tệ”, giới phân tích nhận định.